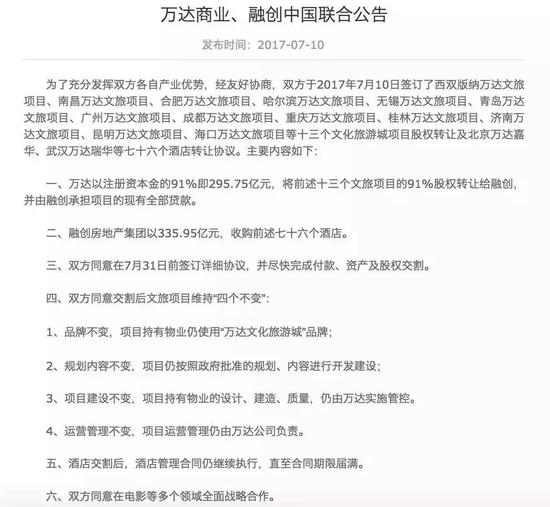

继成为乐视的新主人之后,孙宏斌又一次在自己的抄底并购史上添上了辉煌的一笔。 昨天上午(7月10日),万达商业、融创中国联合发布公告:融创中国(以下称融创)以295.75亿元收购了13个万达文旅城的项目股权,并以335.95亿元收购万达旗下的76个酒店,此次交易总额达到631.7亿元。一言蔽之,孙宏斌以631.7亿接管了万达的文旅产业——比几天前万科551亿的交易金额更好,或许这是目前房地产行业最大的交易。

低价并购王孙宏斌与中国首富王健林的首次纠葛,这次交易资金明细、产生原因、合同运作等诸多具体问题都成为公众关注的焦点,众多猜测,莫衷一是。但也不禁让人回想起了孙宏斌走到今天这个位置经历的大起大落。 从引发联想分水岭的关键人物深陷囹圄到创建顺驰集团掀起地产行业巨大浪花却与成功失之交臂的出局者,再到操作融创杀回地产业主战场成为当今文旅行业的“并购之王”,孙宏斌的经历带着高楼起高楼塌的传奇色彩,而他本人的处世经商之道则更突显了几分逆势而为的江湖赌性。 而对于真正经历过1994年到2004年近十年间中国地产行业的开发商而言,孙宏斌留给他们的印象应该如同中世纪手持长矛攻打风车的唐吉柯德,雄心勃勃,不拘权威,带着一点理想主义的孤傲与放浪形骸的赌性,从牢狱泥沼中冲锋而出把彼时的中国地产业搅得大乱。

业界有人说,孙宏斌是当今商业第一矛手。如今他接连深入文娱行业通过并购乐视、万达曲线拿地,业界各执一词,有人说他专门低价抄底,捡了诸多大便宜,有人说他是专业的“接芋侠”,其实拿到手的都是破篓子。但唯一相同的是,大家都在孙宏斌这次600亿的并购交易里看见了他当年豪赌的影子。 乱世赌徒还是冷眼智者? 孙宏斌沉浮30年 2013年9月初,融创以总价21亿元将北京农展馆的黄金地块收入囊中。彼时政府力推市场化,宏观调控呈现新的着力点,地产市场站在十字路口间。而融创高价收购地皮之举并没有因此迟疑。彼时保利地产副总裁余英隐讳地表示:“有些人天生就是赌徒。” 似乎在1994年顺驰时代以来人们就在孙宏斌身上打下了“赌徒”的标签,固然有几分轻蔑的调侃,但也有着一点不得不承认的佩服。 暂且不谈孙宏斌与联想之间复杂纠葛的羁绊,1994年孙宏斌刑满释放离开牢狱,早在出狱之间孙宏斌就开始筹备翻身之路。在孙宏斌走出狱前的第18天,他与柳传志(联想控股有限公司总裁)见了一面,一顿午饭的时间他将自己准备做房地产代理的设想和盘托出,从柳传志手中筹得了50万资金。 1994年8月,孙宏斌创建顺驰,以房地产中介所起家进入地产界,并迅速与联想集团、中科集团成立天津中科联想房地产开发有限公司。孙宏斌的顺驰时代正式来临。 1996年,顺驰集团在开发房地产领域发力,并逐渐占据天津地区房地产行业的老大位置,占到一级市场15%的市场份额,并逐渐在北京和上海开设了分支机构。彼时孙宏斌对外积极扩张,激昂冒进的企业战略似乎开始出现雏形。 2003年,顺驰集团进入对外扩张的巅峰时期,从2003年9月到2004年8月,顺驰集团海纳鲸吞般在全国高价收地跑马圈地,购进10多块地皮,建筑面积达到1000万平方米,有别去其他地产商的谨慎斟酌,顺驰的疯狂掠地被视为业界不识时务的“搅局者”。 有媒体报道过顺驰彼时攻城掠地的故事:2003年石家庄某块地块拍卖。河北最大开发商卓达集团老总亲自坐镇,报价4.25亿,却被顺驰“马仔”报出的5.97亿抢先。此次报价经历161轮的疯狂角逐,现场电话此起彼伏,顺驰“马仔”却连个请示电话都没打。这令卓达出离愤怒,公开指责顺驰是土地市场的“搅局者”。 而真正让顺驰一战成名的是2003年7月孙宏斌发言直挑中国房地产老大万科:“顺驰今年销售额要达到40亿元,我们的中长期战略是要做全国第一,也就是要超过在座的诸位,包括王石的万科。”业界哗然,直道孙宏斌张狂,然而那年顺驰实现销售额45亿元。 这时上天似乎是眷顾孙宏斌的,即便他跑法圈地的步伐过于急进,但依旧有了好的收获,这或许也助长了他内心的赌性,豪赌之下必有厚利。

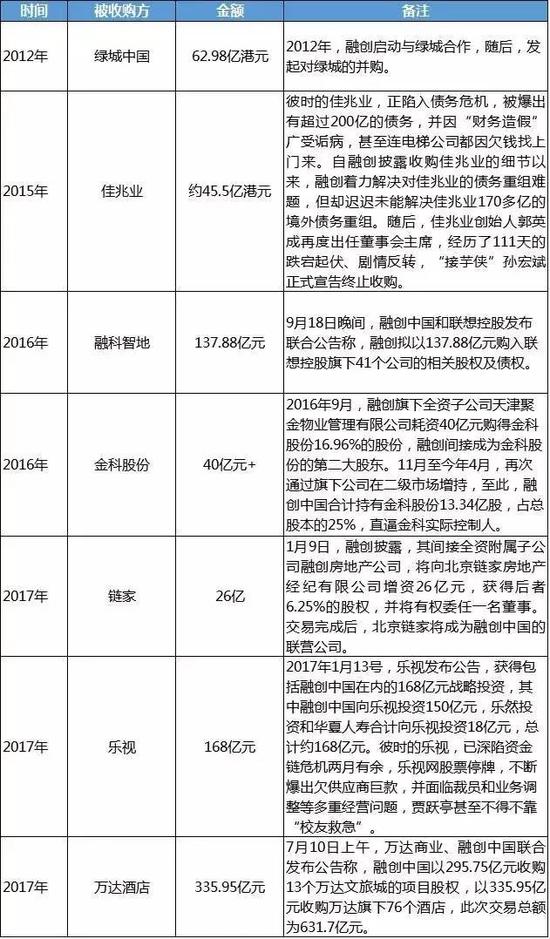

然而好景不长,2004年政府一系列严厉的宏观调控让楼市两个月内迅速进入冷淡期,顺驰彼时上市融资受到阻碍,高负债的状态让顺驰集团立刻停止拿地,但仍旧逃不过资金链紧绷的泥沼,有报道称彼时顺驰拖欠的土地费用再加上银行贷款逾46亿元。一连几次的融资波折,孙宏斌最后不得不变卖股权获取资金,却无力回天,2006年下半年,路劲以12.8亿元低价获得顺驰55%的股权,之后孙宏斌失去了对顺驰的控制权。 《中国企业家》杂志曾这么描述孙宏斌顺驰折戟这件事,“孙宏斌即使不是被地产同行“集体谋杀”的(他落难时他们集体沉默,吝于援手,其中还不乏幸灾乐祸者),他的沉浮传奇也属于一种“自裁”行为。”过分冒进而时运不济。 但孙宏斌自己却不这样认为,“我其实不是赌徒。任何事情都需要判断,有判断就有风险。商业本来就充满风险,要不干脆就买国债了。国债也不安全。做企业一定有成败。失败不是最重要的,我觉得最重要的是你吸取了教训。做这种总结的时候很多人都在后悔,我不后悔,因为我学到了东西。” 失去了顺驰集团,孙宏斌并非陷入了一无所有的境地,彼时融创中国已经创建,在顺驰集团失去控股权之后孙宏斌将主心骨移动到了融创中国,同样立志杀入地产界的竞争格局,而经过了顺驰时代的教训,对于融创的发展理念,孙宏斌曾多次表态,融创不会如顺驰一般激进扩张。 并购万达文旅产业, 融创重归顺驰旧路还是开创新天地? 2007年融创正式步入正轨,三年后完成了上市。2008年12月,融创以20.1亿的成交价收购北京海淀西北旺地块,这预示着孙宏斌正式回归地产业。但这一次融创走的路比顺驰要稳妥得多,也波折得多。 2008年融创第一次IPO,次贷危机的爆发让投资人雷曼兄弟破产,上市受阻。2009年融创再次路演,香港股市进入遇冷,股价下跌,IPO再次受阻。直到2010年10月7日,融创第四次IPO才成功在港交所上市,但是资产价格几乎折半,被业界成为“流血上市”。 但融创的根基却似乎比顺驰更加稳固,据媒体报道,融创的上市公告数据,从2007年至2010年,融创的资产负债率分别为68%、61%、28%、70.39%。那几年房地产老大万科的平均负债率在72%左右,赴港上市的其他房地产企负债率超过80%不在少数,经济大环境下,融创的资产负债率极低,完全没有昔日冒进扩张的影子。 然而这种谨慎行之的趋势并没有持续多久,2012年融创似乎也开始进入一种扩张状态,极力扩大企业规模,想进入房产行业的第一梯队。据媒体报道,从2010年到2014年,据融创发布的公告显示,融创共计进行了31项大规模的并购,涉及合同金额近300亿元,这其中并不包括小规模并购、收购的金额。

2017年1月,融创宣布150亿元投资乐视,这是融创第一次跨产业投资。就公众看来,150亿的融资对乐视而言是雪中送炭,而对于融创而言似乎又是一场豪赌。但融创对外表示,这是经过深思熟虑之后的投资,并且此次投资并不会影响融创的现金流。融创中国汪孟德曾表示:“对融创的现金流来说,在这个阶段不是一个问题,去年我们销售额过了1500亿。我们考虑更多的是融创在未来5到10年要绝对的把主业做好的同时,认真探索5到10年后的方向,要提前布局,这是我们考虑最多的。” 而现在乐视已然易主,公众纷纷猜测融创会不会继续扮演“白武士”拯救乐视之时,却猛然传来了融创并购万达文旅产业的消息。事出突然,但是细想却有迹可循。 早先融创投资乐视,孙宏斌在投资人会议上曾表示,“我下一步拿地上,我们会利用和乐视这种伙伴关系,和乐视一起拿地,然后做汽车小镇,这个成本很低,这个东西我们下一步会做的……我们就是利用各种手段拿好地。”

而这次并购万达,有媒体统计,不算上76个万达酒店项目占地面积,仅仅是13个万达文旅产业园的总面积就达到了5.3万亩,是乐视土地储备面积的2倍。融创投资万达,万达也约定下了“四个不变”的条款——品牌不变,项目持有物业仍使用“万达文化旅游城”品牌;规划内容不变,项目仍按照政府批准的规划、内容进行开发建设;项目建设不变,项目持有物业的设计、建造、质量,仍由万达实施管控;运营管理不变,项目运营管理仍由万达公司负责。 那么是否这次融创依旧捡了个大便宜,完意在低价拿地呢。或许是有好有坏,有媒体霸道,此前万达集团在文旅产业已经完成了部分投资,南昌万达城意向总投资超300亿元,西双版纳万达文旅项目意向投资150亿,广州万达文旅项目意向投资500亿元,济南万达文旅项目意向投资630亿元等,而接下来未完成的投资项目皆由融创接盘,13个文旅城项目涉及土地约5.3万亩,涉及规划资金约4500亿元。 王健林解释,这次交易是为了坚守万达商业回归A股市场的阻碍,或许对万达来说,不赚钱的文旅项目套现600多亿元,降低负债率,是美事一件。但不免让人产生诸多疑虑,譬如融创2016年的资产负债率是86.7%,而万达商业2017年1季度的资产负债率是70.6%。融创资金从何而来,它同样需要考虑负债率的问题、现金流紧绷状况。这其中我们不免看见了昔日孙宏斌赌徒的影子,却不知这场交易结局如何。 |

Powered by Discuz! X3.4 © 2001-2016 Comsenz Inc.